BRD - Korrelation der zusätzlichen Kreditvergabe und des BIP

(Eine kurze Betrachtung für die, die's immer noch nicht glauben)

Vorab ein paar kurze Erläuterungen:

- Bei den als Beispiel gewählten Krediten (rote Linie) handelt es sich um "Kredite an Nichtbanken* / insgesamt / mit Wertpapieren und Ausgleichsforderungen / Alle Bankengruppen" von Deutschen Banken/Kreditinstituten. Dargestellt als prozentualle/r Zuwachs/Abnahme gegenüber dem Vorjahr.

- Zinsen (grüne Linie): Bis 1999 Lombardsatz der Deutschen Bundesbank, ab 1999 Satz der Spitzenrefinanzierungsfaszilität der EZB** (Erklärung siehe hier).

- BIP: schwarze Linie = nominal, graue Linie = real, als prozentuale Änderung gegenüber Vorjahr

- Schattierter Bereich rechts entspricht monatlicher Darstellung für 2004.

- Datenquellen

siehe

unten

*

Kreditvergabe deutscher Banken an Unternehmen, Privatpersonen und öffentliche

Haushalte (z.T. auch Euro-Raum)

** Entspricht nicht

dem aus den Medien

bekannten "Leitzins" (Mindestbietungssatz

der Hauptrefinanzierungsgeschäfte, momentan bei 2 %). Dazu

waren

leider keine historischen Daten auffindbar. Für diese

grundsätzliche

Betrachting aber nicht relevant.

Oder siehe auch hier: Kredite an inländische Unternehmen und Privatpersonen

Meine Interpretationen:

1.) Eine Korrelation zwischen zusätzlicher/abnehmender Kreditvergabe und dem BIP ist eindeutig zu erkennen. Wir sehen also auch hier, daß es nur auf zusätzliche Kredite ankommt ! Bleiben die zusätzlichen gleich -oder fallen sogar- hat dies unmittelbar Auswirkungen auf das BIP. Die vorhandene Kreditsumme (gestrichelte blaue Linie) spielt dabei keinerlei Rolle (siehe auch hier) !!

2.) Die zusätzliche Kreditaufnahme liegt zur Zeit nahe des historischen Tiefstpunktes (zu mindest für diese Kreditnehmer- und Bankengruppe), nämlich seit dem Jahr 2002 knapp über/unter 0,0 % (schattierter Bereich rechts, monatliche Skalierung) !!! Dementsprechend dümpelt das BIP vor sich hin, und das obwohl es seit Juni 2002 "hedonisch" berechnet wird.

3.) Seit 1952 stieg die Kreditaufnahme nach Zinssenkungen immer mehr oder weniger stark an (z.T. mit etwas Nachlauf), seit ca. 1993 -immerhin seit ca. zehn Jahren- tut sich da so gut wie nichts mehr. Zinsen und zusätzliche Kreditaufnahme fallen im Gleichtakt. Extrem natürlich seit 2000, und das, wie gesagt, bis auf fast null Prozent (bei vorhergehenden Abnahmen gab es trotz allem immerhin noch zusätzliche Kreditaufnahme).

4.) Der Trend der zusätzliche Kreditaufnahme ist seit 1952 eindeutig fallend. Wie das bei der absoluten Höhe der Kredite dauerhaft wieder umgekehrt werden soll, ist mir jedenfalls schleierhaft (aber das muß natürlich nichts heißen).

5.) Zu allen angesprochenen Punkten sollte folgende Graphik nicht außer acht gelassen werden.

Das bißchen (1,65% für 2004) an zusätzlicher Kreditaufnahme stammte auch noch vom Staat (siehe nochmals hier: Kredite an inländische Unternehmen und Privatpersonen). Und die fließt unmittelbar ins BIP ein. Absolut keine "gesunde" Entwicklung !!!

?Sollte? sich der Trend fortführen, die zusätzliche Schuldenaufnahme ist also weiterhin rückläufig, rückt "es" immer näher !

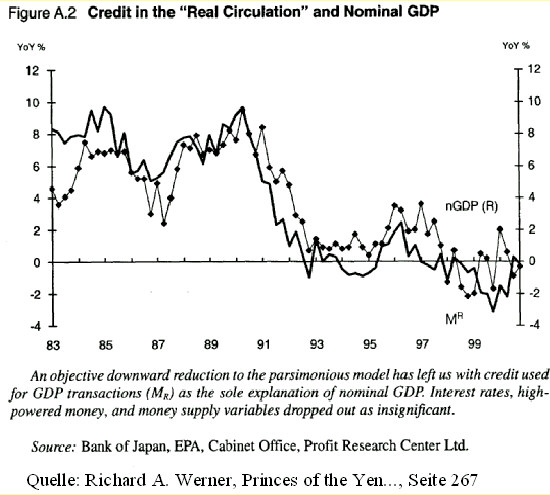

Und das ganze für Japan:

Also, wenn das alles mal nicht eindeutig ist !!

"NEW

CREDITS" make the world go around, the world go around, the world go

around......

Quellen:

BIP

Die

Wirtschaftsentwicklung der Bundesrepublik Deutschland 1950 bis 2001

Statistisches

Taschenbuch 2003, Arbeits- und Sozialstatistik

Bruttoinlandsprodukt

und Bruttowertschöpfung

Zinssätze

Deutsche Bundesbank: Historische Zinssätze

Kreditvergabe

Deutsche Bundesbank: Zeitreiheninformationen und Monatsberichte